In questo articolo pubblicato su Zerohege.com Tyler Durden spiega come a BCE, la banca centrale per statuto “indipendente” dalla politica, stia operando sui mercati finanziari creando dal nulla (come in suo potere) decine di miliardi di euro per favorire interessi economici ben precisi, come quelli del miliardario francese Bernard Arnault, che con la sua società LVMH è il nuovo proprietario della Tiffany & Co., leader americano della vendita di gioielli. Nulla di diverso da un falsario che stampi del denaro falso, usandolo per acquistarsi ogni cosa che desideri. La BCE è indipendente dalla politica, ma non dai grandi interessi economici.

Tutto questo mentre l’intera Eurozona, e in particolare l’Italia, stanno precipitando in una nuova crisi economica, causata dalla crescente scarsità disponibilità di denaro da parte degli stati, delle piccole-medie imprese e del 99% dei cittadini.

di Tyler Durden

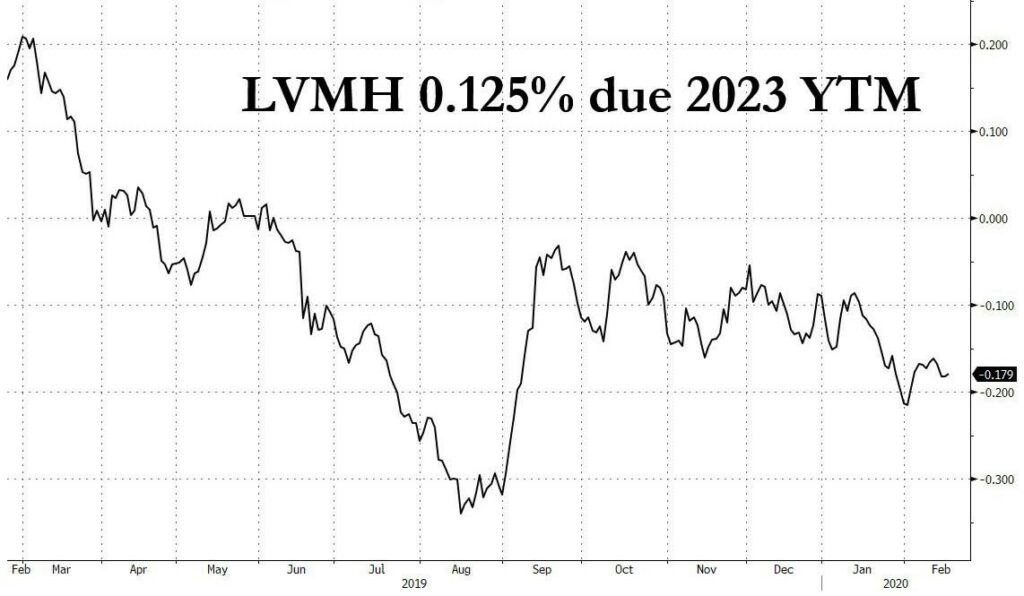

Quando l’uomo più ricco della Francia, il padrone della LVMH Bernard Arnault, ha stupito i mercati lo scorso mese di novembre [2019] con il suo acquisto per 16 miliardi di dollari dell’icona di gioielli Tiffany, sapeva che avrebbe dovuto emettere circa 10 miliardi di dollari di obbligazioni per finanziare l’accordo. Sapeva anche che non sarebbe stato un problema, per una semplice ragione: ci sarebbe stata la BCE ad assicurare che l’accordo sarebbe stato concluso. Ma nemmeno Arnault, che si aspettava che il rendimento dell’emissione obbligazionaria fosse “compreso tra lo 0% e l’1%”, aveva anticipato che l’accordo sarebbe stato concluso in modo tale che il mercato obbligazionario avrebbe finito per pagarlo.

Sì, grazie all’eredità duratura di un solo Mario Draghi, l’uomo più ricco di Francia è ora ancora più ricco, perché ha dovuto emettere debiti.

Cosa è successo? Mentre il mondo finanziario seguiva da vicino ogni dato inventato di Pechino sulla lotta della Cina contro l’epidemia di corona-virus, LVMH ha tranquillamente messo insieme 7,5 miliardi di euro e 1,55 miliardi di sterline, con scadenze variabili da 2 a 11 anni, per contribuire a finanziare l’acquisto di di Tiffany per 16 miliardi di dollari.

Ecco la notizia: come riportata da Reuters la scorsa settimana: non solo l’accordo sulle obbligazioni da 9,3 miliardi di euro è stato aumentato di oltre il 50% rispetto al discorso iniziale sui prezzi di 6 miliardi di euro appena quel giorno, ma 2 delle 5 tranche in euro sono state collocate a rendimenti negativi, ciò significa che gli investitori pagherebbero la LVMH con rating A per prendere in prestito denaro. Anche la scadenza più lunga, una tranche in euro di 11 anni, ha avuto un rendimento di appena dello 0,43%.

E le azioni non sono neppure state lanciate come dei “gree bonds”.

In questo modo, come scrive Marcus Ashworth su Bloomberg (dal titolo: L’uomo più ricco di Francia riceve un pasto gratis dalla BCE), il miliardario francese può ringraziare Mario Draghi e la BCE per due motivi.Il primo è il riavvio del programma di acquisto di obbligazioni di società private CSPP (Corporate Sector Purchasing Program) da 189 miliardi di euro della BCE, che ha contribuito a ridurre i credit spread sono sempre più bassi e, in molti casi, portandoli a livelli negativi, il che significa che gli investitori pagano non gli stati sovrani, ma le società private per prendere i loro soldi. E mentre la banca centrale potrebbe aver voluto ridurre i costi di finanziamento delle aziende europee per rendere più facile gli investimenti, “potrebbe non essere stato utile aiutare un colosso del lusso francese ad accaparrarsi l’icona americana dei gioielli“, scrive Ashworth.Il secondo modo in cui la BCE ha arricchito l’uomo più ricco di Francia: per la banca centrale affamata di collaterali, un’emissione importante di queste dimensioni significa che almeno una parte dell’offerta originale sarà stata acquistata dalla BCE (o lo sarà nel prossimo futuro). Come osserva il commentatore di Bloomberg, “spesso la banca prende fino al 20% delle emissioni ammissibili e c’è stata una reale carenza di credito di alta qualità da quando il programma di Quantitative Easing è stato ripristinato”.In effetti, i “famelici” acquisti da parte della BCE di quasi tutti i debiti societari hanno portato ai famigerati acquisti del debito della Steinhoff, con Mario Draghi che è emerso come uno dei maggiori detentori del debito proprio mentre l’azienda tracollava, con i suoi rating ridottisi rapidamente da titoli affidabili a titoli spazzatura (deep junk). E se la BCE non avesse venduto le sue partecipazioni, la banca centrale sarebbe stata coinvolta come gli altri azionisti come portatore di interessi nella ristrutturazione aziendale, possedendo essa effettivamente azioni di una società privata, anche se alla BCE non sarebbe legalmente consentito di acquistare equities di una impresa privata (almeno per quanto ne sappiamo).

La BCE non stava solo arricchendo i miliardari come parte del suo mandato di “sgocciolamento dall’alto verso il basso” (trickle down) in un momento in cui i credit spread sono ai livelli più bassi di sempre: come osserva anche Ashworth di Bloomberg, all’inizio di febbraio c’era in Europa un’altra grande vendita di imprese dal colosso statunitense Media Comcast Corp., che ha emesso titoli per un valore di 3 miliardi di euro e 1,4 miliardi di sterline.

Questo tipo di vendite è noto come “reverse Yankee”, dove una società americana emette dei titoli di debito, ma non in dollari. Forse potremmo attribuire alla LVMH l’uso di fondi neri a basso costo nella sua liquidità per acquistare una società americana come un “reverse Yankee al contrario”. Il mondo della finanza è sempre flessibile.

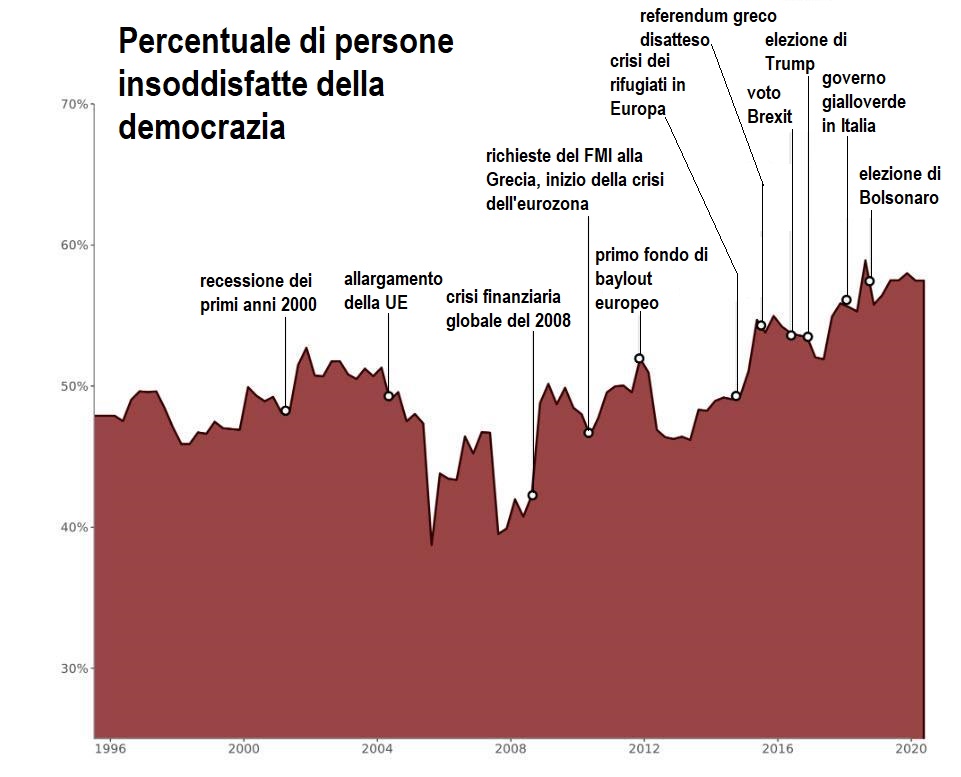

Sulla base di queste informazioni, i lettori possono ora liberamente avvicinarsi a chiunque sostenga che le banche centrali hanno fallito nella loro missione di arricchire la popolazione in generale.Effettivamente hanno fallito, ma per compensare il fallimento quantomeno rendono più ricco di centinaia di milioni di dollari il miliardario del caso. Per quanto riguarda tutti gli altri, ovviamente si possono comprensibilmente sentire molto arrabbiati per il fatto che nessuna di queste elargizioni gratuite sia mai arrivata a qualcuno di loro. Per questo si mettono a votare per i partiti populisti, anche se le alte ed istruite dirigenze sono perplesse dato che, per la prima volta in assoluto, la maggioranza della popolazione mondiale è insoddisfatta della “democrazia” e pensa che il mondo sia diventato come una repubblica delle banane.

Figura: L’aumento dell’insoddisfazione in tutto il mondo verso la democrazia, in democrazie rappresentanti 2,43 miliardi di persone in America Latina, Africa, Medio Oriente, Nord America, Est asiatico ed Australia. Sondaggio basato su 3’218 individui di diversi paesi, classificati di anno in anno e facendo una media sulla popolazione. Tratto da: https://truth4freedom.wordpress.com/2020/02/02/for-the-first-time-ever-a-majority-of-the-worlds-population-is-dissatisfied-with-democracy-zerohedge-news/

Chiediamoci come reagirebbero gli europei se la FED aiutasse così apertamente un acquirente statunitense a rilevare una società europea; gli americani, ovviamente, hanno molte altre cose per distrarsi che prestare attenzione al più grande trasferimento di ricchezza da un grande gruppo ad un altro enormemente più piccolo.

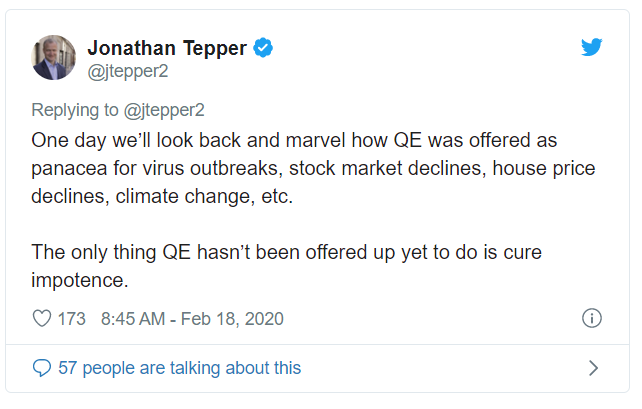

Riportiamo le dure parole di Jonathan Tepper, che meglio di tutto riassumono lo stato di pre-collasso palesemente assurdo in cui si trova la civiltà globale:

« Un giorno guarderemo indietro e ci meraviglieremo di come il Quantitative Easing sia stato proposto come panacea per i focolai di virus, per il declino del mercato azionario, per il calo dei prezzi degli immobili, per il cambiamento climatico, ecc.

L’unica cosa per cui il QE non è stato ancora proposto è per la cura dell’impotenza.

Traduzione a cura di Davide Gionco

Lascia un commento