1. Abbiamo visto, nel capitolo precedente della “saga” della pseudo-mobilitazione wanna-be solidaristica dell’€uropa, che, essendo invece espressamente vietati sia la solidarietà fiscale (art.125 TFUE) che il bail-out degli Stati da parte della Banca centrale (art.123 TFUE), gli Stati aderenti all’eurozona possono solo rivolgersi al finanziamento sul mercato e a condizioni di mercato non privilegiate (art.124 TFUE), cioè rigorosamente adeguate al profilo di rischio-Paese. Locuzione che, rispetto al metodo di finanziamento degli Stati sul mercato, cioè l’emissione di titoli di debito pubblico in forma di securities, implica la duplice valutazione:

a) ordinaria e principale: cioè quella relativa alla capacità di restituzione degli interessi promessi fino alla scadenza del titolo;

b) straordinaria e “eventuale”: quella della capacità di restituire, sempre alla scadenza, la sorte capitale presa in prestito.

Ulteriore chiarimento (che, per molti, non è inutile ribadire): in condizioni istituzionali “normali”, cioè NON proprie dell’eurozona – caratterizzata dal divieto di intervento della BCE in ogni forma diretta, sia come prestatore di ultima istanza al collocamento “primario” dei titoli, sia come vero e proprio “tesoriere” che monetizzi il fabbisogno dello Stato interessato -, la valutazione della capacità di restituzione degli interessi è interconnessa con quella di restituzione del capitale.

Infatti, la banca centrale (nazionale), fornisce, quale istituto dotato del potere illimitato di emissione della valuta in cui sono denominati i titoli statali, una garanzia implicita sulla restituzione del capitale (purché appunto in tale valuta); inoltre ciò, come corollario logico (il più contiene il meno), tende a fondare una capacità di intervento preventivo in forma di acquisto dei titoli, tale da contenere anche il livello degli interessi.

2. Ovviamente, questo potere di emissione illimitata della valuta nazionale, non esclude un diverso profilo (sempre in condizioni istituzionali “normali”): e cioè che invece esistano dei limiti alla garanzia e cioè che sia essa stessa, (e non già la facoltà di emissione), ad essere limitata in circostanze peculiari (ma non inconsuete, specialmente se l’assetto istituzionale dell’economia internazionale è orientato alla libera circolazione dei capitali). E ciò si verifica;

i) quando i titoli di debito emessi dallo Stato sono denominati in valuta estera (es; in dollari) rispetto a cui la banca centrale nazionale non ha potere di emissione;

ii) quando lo Stato interessato (nel senso di ordinamento socio-economico complessivo e non di Stato-apparato con la sua specifica e diversa contabilità) presenta un

saldo settoriale della contabilità nazionale, verso l’estero, non episodicamente negativo e, ancor di più, quando lo Stato medesimo registri una

posizione patrimoniale netta sull’estero, altrettanto negativa.

Questi due dati contabili dell’economia reale e finanziaria di uno Stato, determinano che esista una serie di obbligazioni attive e di diritti di pagamento, a favore di soggetti esteri, che sono denominati (cioè “estinguibili”) nella valuta estera di tali soggetti creditori; valuta estera di cui i soggetti debitori nazionali – e, inevitabilmente, nella gestione dei pagamenti relativi-, il sistema bancario nazionale, non dispongono (se non per via di riserve accumulate a seguito di precedenti esportazioni nette e di altri accrediti di valuta estera accettata come mezzo di pagamento internazionale).

Le esaminate esigenze di pagamento verso l’estero, in valuta estera, si convertono:

iia) (in linea generale) in un eccesso di offerta della valuta nazionale, quindi della moneta che viene appunto “offerta” in conversione (per il pagamento) nella valuta dei Paesi creditori (che viene invece “domandata”); e questo determina una svalutazione della moneta nazionale, che porta ad un appesantimento del debito (privato, commercial-finanziario) a carico dei debitori nazionali, fino al punto che questi divengono progressivamente incapaci di far fronte ai pagamenti (di quanto importato o di quanto preso in prestito dal sistema finanziario estero per pagare le importazioni).

In tal caso, il sistema bancario nazionale diventa, da una parte, debitore insolvente del sistema bancario estero, dall’altro, creditore verso i soggetti nazionali importatori e/o finanziati dall’estero; ma creditore di soggetti nazionali, a loro volta, inabilitati a restituire ed in misura crescente.

iib) La conseguenza di ciò è che lo Stato la cui posizione netta sull’estero negativa implica (per il suo livello eccessivo e durevole) questa difficoltà dei privati, (cioè commerciale e finanziaria) di restituzione dei debiti commerciali contratti con l’estero nonché di fronteggiare il deflusso dei capitali investiti in strumenti finanziari o con “logica” finanziaria (si considera un “livello di guardia” di tale situazione una posizione patrimoniale sull’estero negativa superiore al 27-30% del PIL), deve intervenire con la spesa pubblica per rifinanziare il proprio sistema bancario e finanziario in generale (sistema oberato di restituzioni in valuta estera, e quindi in grave difficoltà nei pagamenti verso l’estero, cioè che consolida forti passività pregresse, e, al contempo, diviene creditore di soggetti nazionali in sofferenza, cioè subendo la svalutazione dei propri attivi).

Ma tale Stato può fare ciò solo emettendo nuovo debito in una valuta che, contemporaneamente, è soggetta a una crescente svalutazione (in quanto è in sovraofferta sul mercato valutario).

Da ciò deriva, com’è intuitivo, che, a fronte dell’aspettativa di costante e crescente svalutazione della valuta nazionale, lo Stato si trovi, nel finanziare il suo “tentativo” di salvataggio e, quindi, nel collocare i suoi titoli, a dover corrispondere interessi crescenti ai mercati finanziari sottoscrittori, cioè una remunerazione capace di coprire il rischio di svalutazione del cambio durante tutto il tempo di durata del titolo.

iic) Non solo: in un processo circolare, la svalutazione così innescata determina, nei mercati finanziari, l’aspettativa di un crescente rischio di cambio. La stessa svalutazione in sè induce, a sua volta, una crescente esigenza di intervento fiscale di salvataggio, bancario e dei settori indebitati con l’estero (attraverso la partecipazione al capitale o il prestito provenienti dagli investitori finanziari esteri, che tendono a rientrare dei propri diritti di credito): questo deflusso di capitali determina il fenomeno per cui si rafforzerà l’aspettativa della emissione di quantità sempre più elevate di titoli da collocare sul mercato e con un rischio di cambio sempre più elevato.

Per questo motivo, come

abbiamo visto a suo tempo, si ritiene che lo

“spread“, verificabile in termini generali rispetto a qualsiasi Stato che voglia finanziarsi sul mercato finanziario internazionale,

dipenda prevalentemente dalla posizione patrimoniale netta sull’estero (e in misura minore, ma non irrilevante, dalle prospettive di crescita del Paese).

iic-bis) Vale la pena di aprire una finestra di approfondimento sul punto perché ci tornerà utile a comprendere l’intera problema dell’eurozona e del suo approccio all’attuale crisi economica da pandemia.

Com’è noto, la crisi finanziaria di solvibilità verso l’estero di uno Stato viene (tendenzialmente) risolta, nell’ambito dell’attuale assetto economico-monetario internazionale, dall’

intervento del Fondo monetario internazionale.

Un articolo del 21 aprile sul Financial Times, dal titolo “

IMF Belt tightening appeals are wrong way to manage the crisis” riassume il quadro della questione, cioè l’impostazione normalmente seguita dal FMI, e ne indica i limiti nel fronteggiare l’attuale crisi (l’autore, David Lubin, è il direttore del settore “mercati emergenti” a

Citigroup).

Si evidenzia come il FMI, nelle circostanze (di crisi finanziaria di uno Stato)

ordinarie, si configuri come “prestatore di ultima istanza” per gli Stati.

Ruolo che dentro l’eurozona è grosso modo attribuito all’ESM; intanto rammentiamolo.

Lubin sottolinea che il finanziamento predisposto di recente dal Fondo (per 100 miliardi di dollari) per consentire sospensioni e sgravi dei pagamenti in restituzione (al Fondo stesso quale creditore delle linee di liquidità già erogate) da parte dei paesi più poveri, è “inerte” a causa dell’idea di “condizionalità” insita nei rapporti tra il Fondo stesso e i paesi “beneficiari”. Questa condizionalità implica che il credito sia concesso in cambio di uno “stringere la cinghia” a carico del paese destinatario. Sostanzialmente si impone che il governo di tale paese riduca fortemente la sua spesa pubblica. La condizionalità persegue

tre obiettivi:

1)

stabilizzare il peso del debito pubblico per assicurare che le “risorse” rese disponibili dal Fondo non vadano sprecate (e già questo concetto implica che la spesa pubblica, normalmente corrispondente al reddito privato dei cittadini che ne sono destinatari, sia un “costo”; ma lo è solo dal punto di vista di un creditore esterno preoccupato principalmente della restituzione e conscio del fatto che quel reddito, in precedenza, era eccessivamente rivolto a consumare/acquistare beni prodotti all’estero e non entro il paese interessato);

2)

limitare il fabbisogno di valuta estera dell’intera economia di quel paese, e la cui mancanza ha spinto il relativo governo, per l’appunto, a ricercare l’assistenza del FMI (e questo indica che l’austerità fiscale imposta come “condizionalità” mira essenzialmente a correggere il deficit con l’estero mediante compressione della domanda interna);

3)

garantire che il FMI sia ripagato.

E qui la spiegazione di Lubin diventa interessantissima, proprio per definire la ragione giustificatrice della condizionalità legata agli strumenti di credito variamente escogitati per l’eurozona e far capire perché tale condizionalità debba essere immancabile. Ed infatti, poiché il Fondo non riceve in garanzia (della restituzione) alcun collaterale “fisico” dal paese “assistito”, lo “stringere la cinghia” (cioè la virtù di una rigorosa austerità fiscale imposta dall’esterno), agirebbe come una “sorta di collaterale”. Vale a dire, “aiuta a massimizzare la probabilità che il Fondo non soffra perdite nel proprio portafoglio di prestiti, perdite che avrebbero conseguenze negative sul suo ruolo all’interno del sistema monetario internazionale”.

Lubin aggiunge poi che la prosecuzione di tale approccio in questa fase è completamente “inappropriato”: data la tipologia della crisi di liquidità determinata dalla pandemia, cioè, i vari “paesi sono colpiti non perché abbiano indugiato in un eccesso di spesa pubblica irresposanbile che abbia portato a una carenza di valuta estera” per ripagare le importazioni (e quindi, in definitiva, il livello di reddito) che non si potevano permettere. Pertanto “

appare quasi grottesco che il Fondo chieda ai paesi finanziati di tagliare la spesa pubblica in un momento in cui, come non mai, una magigore spesa è necessaria per impedire alle persone di morire o di cadere in una trappola permanente di disoccupazione“.

Oggi, secondo lo stesso Lubin, la soluzione alla crisi consiglia che il FMI proceda alla concessione di “

unconditional liquidity” (liquidità priva di ogni condizione). E questo, come sappiamo, riguarda strettamente anche il genere discussioni e di soluzioni che vengono svolte tra gli Stati appartenenti all’eurozona.

Insomma, volendo trovare delle sintetiche proposizioni riduzionistiche dell’essenza del ragionamento di Lubin:

–

il Fondo presta, in definitiva, ed impone un obbligo di restituzione immancabile e non temperabile,

proprio perché il prestito è l’occasione per garantire tale restituzione mediante delle condizionalità che obblighino a ristrutturare l’economia, e in particolare l’azione dello Stato “assistito”, riducendo la spesa pubblica per ridurre il reddito e quindi le importazioni (cioè le esigenze di pagamento in valuta estera che il Paese aveva incautamente contratto);

–

la “trappola della disoccupazione permanente” (ed anche il peggioramento della qualità della vita sociale, in termini di salute, aspettative di vita, livelli di assistenza sanitaria, servizi sociali e pubbliche prestazioni in generale)

derivante dall’imposizione di queste condizionalità a garanzie dell’integrale restituzione, è accettabile in condizioni “ordinarie”: ma risulterebbe moralmente sconsigliata se una crisi di liquidità fosse “non imputabile” alla colpa (non altrimenti emendabile) dell’

aver vissuto al di sopra delle proprie possibilità.

Ebbene, come vedremo – ma come stanno evidenziando molti dei maggiori economisti e commentatori al mondo, tra cui

De Grauwe ,

Wolf e

Munchau -, nei negoziati relativi alla “risposta” dell’eurozona alla crisi economia da pandemia, sta prevalendo

l’impostazione tedesca, e dei suoi alleati, per cui ogni assistenza di liquidità agli Stati debba passare essenzialmente per dei

prestiti, con

l’integrale obbligo di restituzione, che sia garantito da espresse o, comunque, necessariamente implicite forme di condizionalità.

Lungi dal concepirsi un rifornimento di

unconditional liquidity, in cui la prima caratteristica essenziale sia l’assenza dell’obbligo di restituzione in sé (cioè di ciò che può essere garantito SOLO attraverso le condizionalità fiscali-austere), queste risposte tendono tutte, complessivamente, ad aggravare la situazione debitoria degli Stati dell’eurozona, aggiungendo all’indebitamento sui mercati quello con i vari “prestatori” Ue, ancor più pesante per la sua condizionalità fiscale, più intensa e onerosa di quella che chiederebbero i mercati prestatori (almeno, com’è evidente, finché duri il sostegno della BCE con gli acquisti di titoli del debito pubblico).

iii) Dunque, all’interno dell’eurozona, la medesima situazione sopra esaminata, cioè quella relativa ai riflessi della posizione patrimoniale netta negativa sul costo del finanziamento statale sul mercato finanziario, presenta della caratteristiche peculiari.

E dunque: mentre per quanto riguarda le passività commerciali (e finanziarie più in generale) verso il complesso dei paesi esterni all’eurozona, la situazione è (tendenzialmente) quella riassunta al punto iia) precedente), le esigenze di pagamento (commerciale e finanziario) verso quella componente dei creditori esteri che va individuata nella atipica (in realtà “ambigua”) figura degli Stati appartenenti all’eurozona, portano a un fenomeno simile ma con delle peculiarità istituzionali, cioè dovute alle regole dei trattati, se vogliamo, persino peggiorative rispetto alla situazione ordinaria.

iiia) In sostanza, (l’esempio più eloquente di quanto stiamo per illustrare è quello della Grecia), il debito “esterno”, – commerciale o consistente nell’obbligo di restituzione del capitale o del prestito erogati dall’investitore/operatore finanziario estero-, corrispondente a una posizione patrimoniale netta fortemente negativa verso Stati dell’eurozona (es; Germania e Francia; e ci sarebbe sempre da chiedersi, a monte, perché una tale situazione possa risultare così frequente e vistosa dentro l’eurozona…), comporta che i debitori commerciali nazionali, e le banche nazionali di cui i primi si servono, non abbiano la liquidità in euro per poter pagare.

L’eccesso di importazioni e di contrazione di finanziamenti con operatori commerciali e finanziari di altri paesi dell’eurozona, ha portato ad un deflusso di euro per pagamenti; ovvero, prima ad un afflusso creditizio eccessivo al quale il creditore estero, paese dell’eurozona, può poi decidere di por fine chiedendo inoltre la restituzione di quanto in precedenza prestato: c.d. sudden stop, in cui si pone in dubbio la capacità di restituzione del “paese debitore” (in euro e da parte del creditore altrettanto in euro).

Come sappiamo, in questa situazione interna all’eurozona, si verifica una singolare operazione di deresponsabilizzazione ex parte creditoris nell’erogazione del finanziamento al debitore: si imputa tutto il “moral hazard” al debitore (che sostanzialmente, sarebbe un incosciente che vive allegramente “al di sopra delle sue possibilità” ovvero un “insolvente fraudolento”).

iiib) Lo Stato di appartenenza dei debitori non dispone, ovviamente, di una propria banca centrale che possa emettere euro con cui rifornire il sistema bancario nazionale al fine di rimborsare i creditori. E, d’altra parte, è anche intuitivo che non sarebbe logico che la Germania dovesse accettare in pagamento una valuta, sia pure denominata “euro”, emessa a discrezione da un altro Stato, non per le esigenze di liquidità comuni e indifferenziate dell’intera eurozona, ma emessa solo per garantire l’adempimento debitorio commerciale della Grecia e, per di più, senza incorrere in svalutazione.

Ma il gestore dell’equilibrata distribuzione della liquidità in euro tra i vari paesi aderenti, cioè

la BCE attraverso il sistema dei pagamenti denominato Target-2, (che, a sua volta

pone numerosi problemi, di cui abbiamo molto parlato), come sappiamo

è soggetto al divieto di finanziamento diretto degli Stati e quindi la

BCE, e la stessa

moneta, devono risultare “

neutrali” rispetto alla dinamica fiscale degli Stati, cioè alle condizioni di (non eccesso di) offerta di titoli da finanziare, come pure rispetto alla

spontanea domanda di titoli da parte dei mercati finanziari.

iiic) L’equilibrata distribuzione della liquidità in euro tra i paesi dell’eurozona, in effetti, dovrebbe dipendere, secondo il sistema complessivo delle regole europee, dal libero mercato, dei capitali e di merci e servizi: cioè dall’efficiente allocazione delle risorse derivante dalla forte competizione (commerciale, così come nel contendersi la domanda dei mercati finanziari) tra gli Stati, che li dovrebbe indirizzare a costanti politiche di allineamento dell’inflazione su quella del paese più competitivo (casualmente, la Germania) e quindi dovrebbe condurre tutti a ricercare l’attivo, o quantomeno, l’equilibrio di lungo periodo dei conti correnti commerciali con gli altri paesi dell’eurozona.

E la stabilità dell’inflazione – o meglio, della spinta deflattiva competitiva: cfr. art.3, par.3 del TUE, norma fondamentale del paradigma socio-economico dei trattati -, viene imposta attraverso la “disciplina di bilancio”, cioè tramite il rispetto di rigorosi parametri fiscali, tra cui il tendenziale pareggio di bilancio, in cui l’effetto (molto teoricamente) perseguito è l’azzeramento costante delle differenze di competitività tra Paesi e, se necessario, del deficit commerciale con l’estero, attraverso la continua sferza della compressione della domanda interna e del livello di occupazione e quindi salariale.

iiid)

Il principale, se non unico, compito di governance sia degli Stati dell’eurozona che delle istituzioni Ue che li coordinano (Commissione e BCE, in particolare) è quello di ottenere questo effetto complessivo riducendo la spesa pubblica e inasprendo la pressione fiscale (operazione che Draghi stesso ha chiamato “

internal devaluation v. qui, p.1“). E tutto questo assomiglia terribilmente,

come sistema “a regime” e preventivo (cioè a prescindere dal verificarsi attuale di una crisi entro l’eurozona), al meccanismo derivante dalle condizionalità imposte dal FMI “in occasione” del prestito di cui pretende l’immancabile restituzione.

Dunque, lo Stato del paese debitore con l’estero (nell’eurozona) si ritrova:

a) privo del sostegno e della garanzia della banca centrale nel finanziarsi per poter fornire liquidità al sistema bancario ed economico nazionale;

b) con un sistema bancario fortemente indebitato con l’estero, ma in euro “escussi” da sistemi bancari di altri paesi dell’eurozona, e perciò incapacitato a creare moneta creditizia e a sostenere lo stesso debito pubblico emesso dallo Stato.

In sostanza, lo Stato dell’eurozona che sia debitore commerciale e finanziario (cioè, per la precisione, i cui cittadini siano complessivamente debitori a titolo privato) di altri Stati dell’eurozona, (cioè di operatori commerciali e finanziari privati di tali Stati), si troverà a dover comunque soccorrere il proprio sistema bancario, in difficoltà nel ripagare i sistemi bancari esteri (sia pure in euro).

iiie) Ed infatti, – rammentando che è precluso ogni trasferimento interstatale all’interno dell’eurozona, da parte di un’inesistente autorità fiscale federale, in virtù dell’art.125 TFUE – un debito commerciale e finanziario tra paesi dell’eurozona è ripagabile solo se il paese debitore si procuri la provvista in euro o attraverso il continuo, quanto improbabile, rinnovo delle linee di credito da parte del sistema bancario del paese creditore (soluzione che, divenuta “eccessiva” si converte nel suo opposto, il sudden stop, cioè nella richiesta di rientro del credito già concesso e nella cessazione dell’erogazione di ulteriori linee), oppure attraverso l’intervento dello Stato che fornisca la liquidità al proprio sistema bancario facendosela, a sua volta, prestare dal mercato.

Finché conservi l’accesso al mercato…

iiif) Ed ecco allora quello che accade, o “rischia” di accadere, ai nostri giorni, e notevolmente acuito dalla crisi economica determinata dal lock-down conseguente all’emergenza del covid-19: a seguito della mancata, ovvero delimitata e temporanea, garanzia della BCE (cioè di una garanzia che non sia piena e illimitata) e dell’applicazione (in prospettiva, ed in quanto non definitivamente rimessa in discussione) da parte della Commissione dei suoi poteri coercitivi circa il rispetto dei parametri fiscali (potenzialmente sempre attuali, per quanto ora solo transitoriamente sospesi e che, come abbiamo visto, servono principalmente a garantire l’allineamento competitivo e quindi a prevenire e ad aggiustare l’indebitamento commerciale con l’estero), i mercati a un certo punto percepiscono l’insostenibilità socio-economica del paradigma dell’eurozona, per uno Stato che abbia intrapreso l’aggiustamento dei conti con l’estero e, correlativamente, della propria posizione patrimoniale netta sull’estero.

Questo Stato dedito all’aggiustamento, infatti, avrà deflazionato, attraverso un’incessante austerità fiscale, in misura tale da aver compresso la domanda interna fino al punto da falcidiare la propria base produttiva, il proprio sistema infrastrutturale pubblico e, in generale, la propria capacità di un ritorno equilibrato alla crescita (potendo solo puntare sulla crescita export-led e sull’esigenza di non ripetere una crisi della bilancia dei pagamenti all’interno dell’eurozona).

iiig) I mercati sconteranno (com’è accaduto in particolare a partire dal 2018, in cui si sono assommati tale tensione politica interna e la crisi del paradigma export-led per il segnalato “incepparsi” della globalizzazione convertitasi in neo-stagnazione secolare) la tensione insopportabile tra la necessità sociale di tale Stato di intervenire a sostegno della propria crescita e occupazione, e quella di completare la svalutazione interna per l’intero allineamento competitivo necessario, così come richiesto dalle prescrizioni continue e martellanti della sorveglianza di bilancio della Commissione Ue. In un clima di sospetto politico reciproco parossistico, la Commissione e la BCE tenderanno a stigmatizzare ogni scostamento, non concordato e comunque sgradito, da questo paradigma, e, all’interno del paese “attenzionato”, l’opposizione sociale, e poi politica, a questa imposizione eteronoma di indirizzo politico-fiscale, tenderà ad aumentare.

iiih) In definitiva, ormai, dopo anni e anni di aggiustamenti fiscali e internal devaluation (sempre ritenuti insufficienti nonostante la tensione sociale crescente e la povertà dilagante in paesi un tempo prosperi), i mercati prezzano con lo spread le probabilità che un Paese valuti la (oggettiva) convenienza di uscire dall’eurozona e, quindi, di arrivare a una ridenominazione del debito pubblico nella nuova valuta nazionale, che adotterebbe come conseguenza.

Siccome poi

la tollerabilità di questa situazione dipende dal livello di intervento della BCE nell’acquistare i titoli del debito pubblico di questo paese, e di dare perciò un “minimo” di sollievo fiscale della situazione economica (grazie al contenimento dell’onere degli interessi),

l’altra faccia del suddetto primo parametro di apprezzamento dello spread (cioè le probabilità di €xit) è il grado discrezionale di propensione (in definitiva “politica”) della BCE ad intervenire in modo consistente e durevole sui titoli di un certo Stato (specialmente l’Italia, com’è noto, ma non solo, nell’attuale situazione (sul punto,

v. qui, p.3)

3. Ora, almeno a partire dall’inizio del programma di acquisti da parte della BCE, nel 2015 (e quindi anche delle banche centrali nazionali, parte del SEBC, coinvolte nel programma di acquisto), – e, tralasciando per semplicità il problema, non certo trascurabile, della contraddittoria simultanea introduzione dell’Unione bancaria (qui,

pp. 3-4) -,

il sollievo fiscale minimo formalmente perseguibile, e

solo come effetto collaterale, ritenuto tollerabile (dalla stessa Corte Ue con sentenza dell’11 dicembre 2018), di una misura di politica monetaria, sollievo consistente nel contenimento dell’onere degli interessi,

si è rivelato non essere sufficiente e ha portato, in modo crescente, per quanto surrettizio (in quanto elusivo del divieto di

bail-out e di solidarietà fiscale contenuto nel “solito” art.125 TFUE e nel divieto di finanziamento diretto e in monetizzazione, di cui all’art.123 TFUE), alla

trasformazione dello strumento degli “acquisti” in una para-monetizzazione. Una para-monetizzazione, appunto, lasciata alla ampissima discrezionalità

de facto della BCE (cioè elusiva degli articoli citati) e come tale instabile e revocabile

ad nutum.

Si verifica perciò una

situazione di stabilizzazione instabile, in cui

il mantenimento del debito pubblico acquistato da parte della BCE all’interno del suo bilancio, con il tacito (ma revocabile) impegno a reimpiegare i titoli scaduti in acquisti di nuovi titoli dello stesso Paese beneficiario, costituisce,

allo stesso tempo, un incentivo a mantenere l’appartenenza all’eurozona e, in funzione della sua

potenziale ed imminente insufficienza e/o, peggio, dell’immanente retrattabilità legale di tale impegno, (ad effetti disastrosi sostanzialmente costrittivi ad un

default sul nostro debito pubblico),

anche a considerare invece l’uscita da essa.

4. Ma l’Italia non è la Grecia, si dice.

E non è soltanto perché l’Italia “is too big too fail” (aspetto che non pare affatto spaventare i falchi tedeschi, olandesi e austriaci, nel considerare le risposte “comuni” alla crisi economica, e intrinsecamente, di potenziale liquidità e finanziabilità sul mercato che potrebbe riaffacciarsi nell’eurozona).

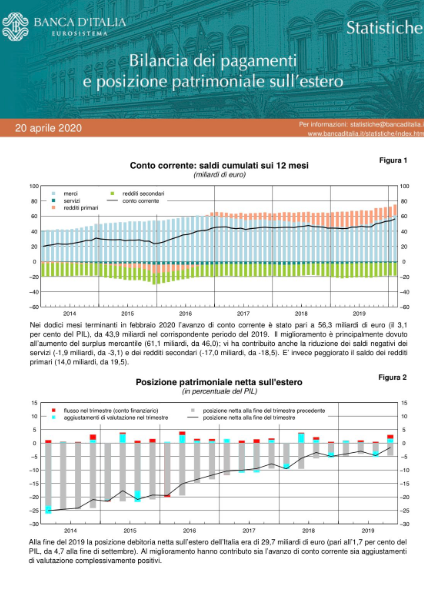

Lo squilibrio commerciale all’interno dell’eurozona, infatti, è stato dall’Italia corretto abbondantemente; in termini più ampi, la nostra posizione patrimoniale netta sull’estero, dal punto di caduta negativo del settembre 2011, è risalita fino all’attuale azzeramento; almeno stando al sotto riportato grafico tratto dal Bollettino del 20 aprile 2020 di Bankitalia e riferito al 31 dicembre 2019.

5. Ma questa avvenuta correzione non basta alla German-dominance che soprassiede all’applicazione delle regole dell’eurozona; ci dicono: “i conti con l’estero sono stati aggiustati ma non la competitività”, cioè abbiamo avuto un’insufficienza della svalutazione interna ai fini dell’allineamento alle dinamiche salariali dei paesi virtuosi dell’eurozona.

Ma si tratta di un’accusa strumentale, come stiamo per vedere. Ed è agganciata essenzialmente all’ammontare del nostro debito pubblico rispetto al PIL: un problema che, una volta che si sia privi di debito con l’estero, e quindi di esigenze di aumento dell’intervento statale allo scopo di soccorrere il settore bancario e quelli comunque soggetti al controllo degli investitori finanziari esteri in ritirata, risulta di natura puramente istituzionale, cioè artificiale.

L’alto debito pubblico in rapporto al PIL è tale, e cioè l’Italia non riesce a correggere anche questo aspetto, perché le regole applicate ai paesi appartenenti all’area euro, – come quelle del tetto del 60% e del pareggio di bilancio, così come quelle (sul ruolo della BCE) del divieto di bail-out degli Stati e della monetizzazione -, in origine escogitate in correlazione alla summa degli obiettivi dell’eurozona codificati nel citato art.3, par.3, del TUE, cioè finalizzate a mantenere la stabilità dei prezzi (e l’Italia registra da almeno 7 anni un’inflazione inferiore a quella della Germania e comunque alla media dell’eurozona) e la capacità di esportare (e l’Italia è da circa 7 anni in attivo nel saldo delle partite correnti), sono ormai applicate in termini puramente ideologici e moralistici (e certamente contrari al principio lavoristico e di intervento attivo dello Stato per garantire la piena occupazione, che sono i fondamenti della nostra Costituzione).

In pratica, tra fiscal compact, calcolo correlato dell’output-gap, riforme deflattive del lavoro imposte dai Country Report, tagli strutturali alla spesa corrente (tranne accorgersi degli effetti durante un’emergenza sanitaria), queste regole fiscali dell’eurozona hanno impedito all’Italia di crescere.

6. Lo shock della crisi del debito pubblico, impostaci nel 2011-2013 con la “cura Monti”, e successivamente l’Unione bancaria, hanno indotto gli italiani a esportare i capitali e a immobilizzare il risparmio sulla base delle attese di crescenti limitazioni fiscali del reddito e pertanto sull’esigenza difensiva di poter far fronte a nuove tasse o a spese private derivanti dal taglio delle prestazioni pubbliche.

Investire in Italia, e dunque convertire lo stock nazionale di risparmio in capitale produttivo è impedito dal continuo consolidamento fiscale e dalla carenza di aspettative di crescita della domanda interna; un sistema economico affidato soltanto alla crescita export-led comprime l’inflazione e quindi i salari e investe all’estero il (pur cospicuo) surplus realizzato.

La crescita ristagna intorno allo zero, e anche deficit pubblici minimi, rispetto a tale ristagno, implicano una traiettoria del rapporto debito/PIL in crescita.

– “gli attuali assetti dell’Eurozona non sono ottimali”. Sì, certo, Bce “is backstopping”, sta sostenendo il Btp. Ma ciò vale per qualunque Paese del mondo. Inoltre Bce è incapace di raggiungere “l’obiettivo di inflazione (…) Tra oggi e il 2022, prevediamo che l’inflazione in Italia rimarrà significativamente al di sotto dell’obiettivo del 2 per cento circa della Bce”. In una parola, l’Eurozona genera uno “svantaggio rispetto alle aree monetarie più antiche come gli Usa e la Gran Bretagna e, per l’Italia, “comporta una perdita di flessibilità monetaria quando le tendenze della competitività divergono da quelle degli altri grandi membri dell’Eurozona”.

Meglio guardare altrove.

E non si fa gran fatica, perché il concetto è scritto chiaro: “L’economia diversificata e ricca, il credito netto sull’estero ed il debito privato più basso del G7”.

Cominciamo dal fondo: “I livelli del debito privato italiano sono i più bassi, sia nel G7 che nell’Europa occidentale. Alla fine del 2019, il debito di famiglie e società non finanziarie sommava al 110 per cento del Pil contro il 114 in Germania, il 150 in Spagna e il 250 nei Paesi Bassi”, “i livelli di debito privato (famiglie più imprese) sono i più bassi nel G7 e i più bassi dell’Europa avanzata”. Non basta? “Incluso il debito del settore finanziario, i livelli complessivi del debito privato in Italia sono diminuiti di 48 punti di Pil, addirittura più del debito pubblico, che è aumentato (27 punti), dall’inizio della crisi finanziaria globale”.

Al punto che, “uno dei motivi della bassa crescita dell’Italia è la propensione del settore privato a risparmiare piuttosto che a spendere” (!). Non le mitiche “mancate riforme strutturali”, non “la burocrazia”… ma il risparmio. Per meglio dire, il disindebitamento: gli italiani sono stati troppo bravi a pagare i propri debiti, perciò non crescono (!!). Qualcuno lo spieghi a Cottarelli.

Risaliamo. “L’Italia è un creditore esterno netto. Il surplus delle partite correnti è l’ottavo in ordine di grandezza al mondo”. Non solo, “prevediamo che la posizione netta del creditore esterno in Italia continuerà ad aumentare nel prossimo decennio”, perché il coronavirus porta con sé un calo dell’export ma pure dell’import, sicché “l’Italia continuerà a gestire un avanzo delle partite correnti di circa il 2,6 per cento del Pil rispetto al 3 per cento dell’anno scorso”.

Il tutto, grazie alla sua economia diversificata e ricca: “Dopo la Germania, l’Italia è l’economia più aperta del G7, con esportazioni pari al 32 per cento del Pil italiano. L’Italia rimane il settimo maggiore esportatore al mondo ed è un’economia diversificata e ricca, senza una singola categoria di esportazione superiore al 4,5 per cento del totale”.

Morale: “Riteniamo che livelli di debito pubblico ancora più elevati possano essere sostenibili in economie come quella italiana”. Nonostante gli attuali assetti dell’Eurozona non siano ottimali e nonostante il perenne fallimento di Bce a raggiungere un pur miserando obiettivo di inflazione.

A very Italian Dilemma. Risolto il mistero: il mercato compra ancora Btp, perché emessi da uno Stato seduto sul debito privato più basso del G7, su nessun debito estero netto.-

8. Le risposte €uropee alla congiuntura drammatica determinata dal coronavirus sono quelle della rigida applicazione di queste regole avverse alla crescita, e quindi, per l’Italia, nonostante i fondamentali sani, l’ancora elevato stock di risparmio e l’assenza di significativo debito con l’estero, sono sempre le solite. E sono quelle che implicano

a) che l’Italia, bisognosa di liquidità per far ripartire la propria economica come qualsiasi altro paese al mondo colpito dalla pandemia, debba indebitarsi sul presupposto di un incerto e potenzialmente precluso accesso al mercato;

b) che gli “strumenti” apprestati per i paesi dell’eurozona siano dunque quelli, pro-ciclici rispetto ad un’acuta (e incolpevole) fase recessiva, del ricorso al credito privilegiato e condizionale apprestato da istituzioni e fondi vari propri (principalmente) dell’eurozona; la liquidità può forse arrivare, se arriverà in misura sufficiente, se tale indebitamento risulterà “disciplinante”, cioè più costoso dello stesso ricorso al mercato;

c) che sia il risibile volume di prestiti assumibile a proprio carico dallo Stato con il SURE (previa prestazione di garanzie); che sia il prestito cofinanziato e previamente garantito dallo Stato stesso, e grottescamente “moltiplicato” dalla BEI per l’effettuazione degli investimenti delle imprese; che sia l’accesso all’ESM pretesamente privo di condizionalità (contro l’evidenza di ogni regolazione dell’azione del fondo risultante dall’art.136, par.3 del TFUE, dal trattato stesso, dalla sue linee applicative e persino dalla chiara enunciazione della bozza di disciplina delle linee di credito ECCL previste dall’Europgruppo quali “emergenziali”); che sia, infine, il vagheggiato Recovery Fund che, innescato sul bilancio Ue, porterà a un volume risibile di raccolta rispetto alle esigenze economiche in gioco nell’intera Ue, ma con la previa contribuzione in un corrispondente ammontare di “garanzie” (equivalenti all’emissione di debito pubblico) da parte dello Stato italiano, e la successiva devoluzione della quota di tributi vecchi e nuovi a favore dell’Unione; avremo sempre l’assunzione di debito, soggetto a condizionalità fiscali e macroeconomiche (per quanto non le si voglia scorgere), e l’obbligo, alle più varie e comunque ancora indeterminate scadenze, di restituzione di interessi e sorte capitale.

8.1. E in assenza di una sufficiente garanzia (illimitata) della BCE a sostegno del ricorso al finanziamento dello Stato sul mercato, nonché a fronte delle conseguenze delle varie e convergenti condizionalità macroeconomiche che verrebbero assunte, tale restituzione appare, in una concreta prospettiva dei prossimi anni, un vero calvario di lacrime e sangue: la restituzione del debito aggiuntivo che l’€uropa di offre come salvezza sarà da effettuare senza avere l’accesso al mercato.

E cioè ricorrendo all’estrazione di valore dalla (fiscalmente) esausta economia italiana, mediante tagli ulteriori di spesa pubblica e aumenti del prelievo fiscale.

Quest’ultimo soprattutto: perché la recessione e i fallimenti e le insolvenze che da essa incombono, porteranno ad una crisi bancaria che potrà essere prevenuta solo mediante una massiccia patrimoniale sulla ricchezza. A questa evenienza si perverrebbe comunque mediante l’imposizione della ristrutturazione del nostro debito pubblico: evenienza, a sua volta, equivalente a un default bancario generalizzato e a un bail-in di massa sui depositanti. Quelli che ancora non avranno portato all’estero i propri risparmi, investendoli in strumenti esteri non soggetti al bail-in o alla ristrutturazione dei nostri titoli del debito pubblico.

Una follia collettiva di cui i nostri decidenti non paiono accorgersi.

(Fonte Orizzonte 48)

Lascia un commento