di Biagio Bossone, Marco Cattaneo, Massimo Costa, Stefano Sylos Labini

Quanto prima lo comprendiamo, lo accettiamo e agiamo di conseguenza, tanto più eviteremo che la guerra contro un virus si trasformi in caos sociale: se le giuste restrizioni alle quali siamo tutti chiamati ad attenerci continueranno a rimanere in vigore oltre il prevedibile futuro – cosa che appare sempre più probabile – quanto tempo pensate che ci vorrà prima che il malessere dei tantissimi cittadini che avranno esaurito le loro scorte di danaro dia luogo a disperazione, rabbia e violenza?

Falso allarmismo, si dirà. Possibile. Ma fino a soltanto qualche settimana fa si passava per allarmisti a pensare che il virus sarebbe diventato un problema di emergenza nazionale… Perciò, meglio attrezzarsi sinché sussistono margini di tempo disponibili (che forse sono già esigui). Oltretutto, chi è responsabile della gestione del rischio e delle crisi deve, sì, sperare il meglio, ma ha soprattutto il compito di prepararsi al peggio.

E allora discutiamo di cosa è effettivamente necessario fare per affrontare efficacemente un’economia di guerra.

Un’economia di guerra

In guerra, l’economia non è semplicemente in recessione. Proprio come in una guerra, l’emergenza del Coronavirus sta generando al contempo il crollo verticale della domanda e un’enorme frenata dell’offerta. Com’è ben noto, s’innesca un circolo vizioso tra caduta della domanda e caduta dell’offerta: l’avvitamento è destinato a crescere con la durata dell’emergenza, in assenza di interventi esogeni.

Ciò che è diverso da una situazione di guerra è che, fortunatamente, le infrastrutture, il capitale produttivo e il patrimonio immobiliare del Paese sono intatti. Tuttavia, il blocco dell’attività economica provoca distruzione di liquidità: solo lo Stato può contrastare questa distruzione con l’espansione della base monetaria e della spesa pubblica.

La capacità di offerta della nostra economia nazionale, e non soltanto della nostra, si è abbassata per il semplice motivo che buona parte della popolazione non può uscire di casa e che parecchie aziende sono chiuse. In aggiunta, vengono a mancare prodotti intermedi forniti da operatori situati in altre parti del mondo, per esempio in Asia. L’interruzione di buona parte della produzione, inoltre, se prolungata, genera chiusura di imprese e disoccupazione.

Tutto questo, però, non significa che erogare potere d’acquisto ad aziende e cittadini – cioè stimolare la domanda – debba produrre inflazione se, parallelamente, si agisce anche sul fronte dell’offerta. La spesa privata rimarrà comunque bassa: se non puoi uscire di casa, non spendi in beni di consumo durevoli (auto, elettrodomestici, abbigliamento, mobili), non vai a cena fuori, e non fai turismo. In pratica, spendi solo per le necessità vitali – alimentari, farmaceutici, prodotti per l’igiene e per la casa, bollette del gas e dell’elettricità. E le aziende non accelerano di sicuro i loro progetti d’investimento. Al contrario, li mettono in frigorifero – cosa che stanno già facendo.

Allora, a cosa serve distribuire soldi (e abbassare le tasse) ad aziende e cittadini?

Semplicemente, a salvaguardare le necessità vitali di chi perde lavoro e/o reddito; a evitare una catena di insolvenze perché non si hanno i soldi per pagare affitti, mutui, finanziamenti, fornitori e tasse; e a permettere alle aziende di riaprire e quindi di riassumere personale quando l’emergenza sarà passata. Ricordiamoci sempre che “la spesa di un uomo è il reddito di un altro uomo”[1]: se io non spendo, tu guadagni meno e spendi meno, e qualcun altro guadagnerà meno e spenderà meno, e così via. Si chiama moltiplicatore della spesa e funziona sia in senso negativo, sia in quello positivo.

Proprio per questo, quando l’economia nazionale è in difficoltà, il moltiplicatore va attivato per superare le difficoltà. Dunque, per salvare l’economia nazionale dalla crisi del Coronavirus, non soltanto è necessario distribuire soldi ad aziende e cittadini per metterli in condizione di continuare a spendere; è altrettanto essenziale che lo Stato aumenti la propria spesa in investimenti e assunzioni; in primo luogo, ovviamente, dove essa è maggiormente necessaria nell’immediato – quindi nel settore sanitario.

Ma c’è dell’altro. Dicevamo dell’economia di guerra. Da qui dobbiamo partire per accompagnare l’economia del nostro Paese in questa difficilissima fase ed evitare che le carenze di offerta si trasformino in inflazione e mercato nero. Occorre intanto pensare che tutte le imprese che possono continuare a produrre, seppure a regime limitato devono continuare a farlo, nel totale rispetto delle condizioni di sicurezza per i lavoratori. Parliamo, per esempio, delle aziende che producono semilavorati e beni strumentali che servono a quelle che producono i beni giudicati essenziali, come pure delle aziende che hanno ordini da eseguire per l’estero: anche la valuta è un bene di “prima necessità” per un’economia che deve importare prodotti e merci necessarie per soddisfare il fabbisogno della popolazione. E, ove possibile e utile, occorre anche che le imprese riconvertano la propria produzione per corrispondere alle esigenze del pubblico, in particolare laddove si osservino scarsità.

Chi può deve contribuire alla collettività attraverso il lavoro. Sempre, s’intende, fatta salva la massima tutela delle condizioni sanitarie.

Diciamo ancora dell’economia di guerra: in una guerra il governo deve in qualunque momento disporre dei poteri per ridirigere le risorse finanziarie e produttive, intervenendo sulle imprese, finanziandone l’attività e, se necessario, requisendo strutture di supporto alla produzione e distribuzione. Deve, se necessario, poter bloccare esportazioni di beni o merci, sostituire importazioni con produzioni locali, razionare la vendita di specifici prodotti, controllare i prezzi di certi beni e servizi, etc. E per far bene tutto questo, deve disporre di un’unità di crisi con capacità di raccolta di informazioni, funzione di programmazione, e poteri di coordinamento degli interventi.

Non siamo ancora arrivati a questo punto? Bene, meglio comunque predisporsi a esercitare tali poteri e a espletare tali funzioni efficacemente ed efficientemente, in caso ciò si rendesse necessario.

Dunque, oltre a garantire una maggiore capacità di spesa (privata e pubblica), è essenziale che lo Stato sia pronto a gestire il suo intervento sull’economia attraverso una vera e propria “pianificazione”.

Come si finanzia tutto ciò?

L’erogazione di fondi non deve essere effettuata a debito. Lo Stato non deve dare liquidità sotto condizione che questa vada restituita in un futuro più o meno prossimo. Non deve dare crediti alle aziende, ma contributi a fondo perduto. Non deve finanziare a credito gli individui o posporre i pagamenti di tasse, imposte e contributi: devo regalare soldi e cancellare totalmente gli adempimenti fiscali per un periodo di tempo adeguato a chi non è in condizione di assolvere ai suoi obblighi.

E le banche centrali non devono fornire ai governi la moneta necessaria sotto condizionalità o vincoli di restituzione o limiti di debito da cui prima o poi rientrare. Devono emettere moneta e finanziare lo Stato. Punto.

Nei paesi normali, quelli dotati della loro banca centrale, di fatto è così. Negli Stati Uniti e nel regno Unito, nessuno si sta preoccupando dei livelli di deficit e di debito pubblico che verranno raggiunti, né di ipotizzare percorsi di rientro. Gli istituti di emissione forniranno sostegno totale, per qualsiasi cifra e per qualsiasi periodo di tempo necessario.

Il problema, come al solito, è l’Eurozona. Tanto per cambiare, si parla di “interventi soggetti a condizionalità”, sia pure “leggera”, e da “verificare in futuro”, mettendo di mezzo, nel rapporto fra BCE e governi, organismi intermedi come il MES, che non hanno nessuna funzione salvo quella di fare da guardiani e da enforcer di queste (ancora da precisare) condizionalità.

Proposte del genere sono pericolosissime. Rischiano di creare una situazione in cui vari paesi, e l’Italia in primo luogo, saranno in futuro sottoposti a vincoli che impediranno una ripresa piena.

Per non parlare del fatto, che le effettive necessità finanziarie dell’Italia potrebbero risultare di gran lunga superiori a quanto fosse reso disponibile dagli strumenti in parola. E allora?

Si dovrebbe ricorrere al mercato? E perché mai il mercato dovrebbe finanziare un’economia nazionale già fortemente indebitata e per di più nel pieno di una grave situazione economica? A quali tassi sarebbe costretta a indebitarsi l’Italia, seppure le risorse le fossero concesse? E come farebbe in futuro il Paese a sostenere il servizio di questo immenso debito?

Tutto questo, in un’economia già fiaccata, da una dozzina d’anni, dalle scellerate politiche di austerità che non ci hanno consentito di superare gli effetti la crisi finanziaria del 2008-9. Oltre ad averci forzato a ridurre l’efficienza del sistema sanitario pubblico, aggravando in modo drammatico la crisi prodotta dal Coronavirus.

Vogliamo parlarne, o il semplice fatto che l’Europa ha deciso la sospensione del Patto di Stabilità ci illude che adesso possiamo indebitarci a man bassa?

Per l’Italia, accettare uno scenario come questo sarebbe al di fuori di ogni sensatezza e di ogni ragionevolezza.

La lezione della Germania

Proprio la Germania ci offre un esempio di straordinaria valenza che, se la storia ha rimosso per ragioni politiche, nondimeno fornisce una lezione di grande rilevanza economica. All’inizio degli anni ’30 del Novecento, il Governo tedesco non disponeva dell’uso delle leve di politica monetaria e fiscale, a causa dello strettissimo controllo esercitato dai paesi creditori sulle istituzioni nazionali. Il paese inoltre riceveva dai mercati finanziari prestiti gravati da altissimi tassi d’interesse. Una situazione non molto diversa da quella in cui versa oggi l’Italia, che non ha sovranità monetaria e la cui capacità di spesa in deficit è oltremodo limitata dal già enorme indebitamento nonché dalla sempre incombente minaccia degli attacchi speculativi dei mercati finanziari.

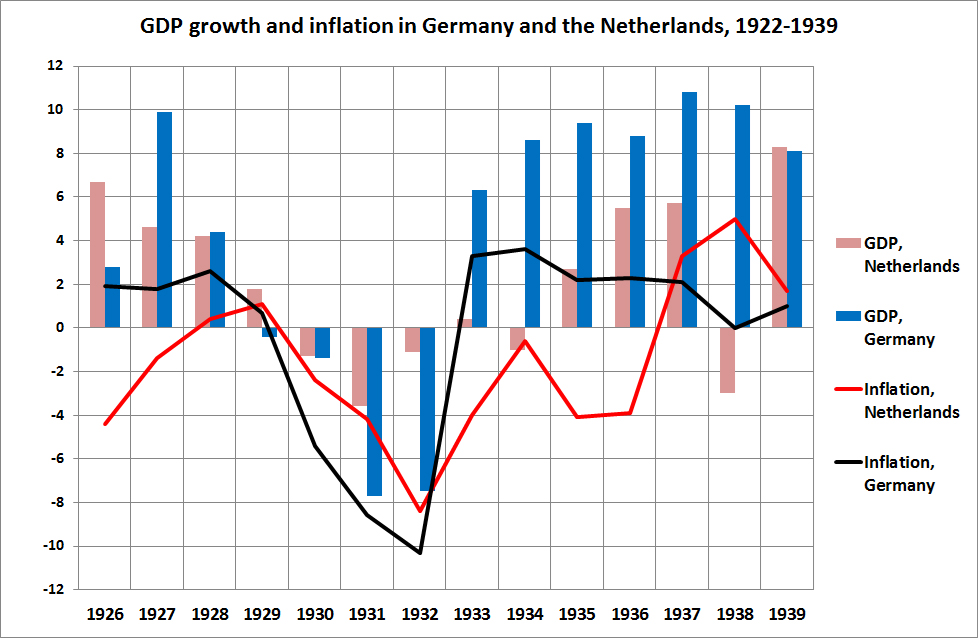

Fig. 1. Crescita del PIL e Inflazione in Germania and Paesi Bassi, 1922-1939[2]

Ebbene, per recuperare autonomia e rilanciare un’economia letteralmente moribonda, il presidente della banca centrale (Reichsbank) e ministro dell’economia Hjialmar Schacht assai coraggiosamente lanciò delle speciali cambiali garantite dallo Stato ed emesse da una società all’uopo istituita (la società MEFO, formalmente costituita per la ricerca in campo metallurgico). Tali cambiali sarebbero circolate come moneta fiduciaria parallela al marco e sarebbero state accettate come strumento di pagamento fra le imprese e per pagare i fornitori statali. Avrebbero quindi generato liquidità e capacità di spesa aggiuntiva, tanto per il settore pubblico quanto per quello privato. Inoltre, il portatore poteva anche scontare queste cambiali presso la Reichsbank e riceverne in cambio contante.

In quegli anni, dal 1933 al 1938, grazie a Schacht, l’economia recuperò in modo spettacolare (Figura 1) e, contrariamente a quanto comunemente si crede, nella fase iniziale il recupero non fu affatto guidato dall’industria militare. Produzione e occupazione crebbero a tassi impressionanti nel settore delle costruzioni, delle auto, e dell’acciaio, mentre l’inflazione restò ampiamente sotto controllo.

L’Italia deve fare altrettanto, per sostenere i livelli di attività economica necessari e per rilanciare la costruzione – e prima ancora la manutenzione – delle infrastrutture logistiche, tenendo in sicurezza i lavoratori.

La Moneta Fiscale

Come dicevamo, nella situazione nella quale ci troviamo, la soluzione ideale sarebbe quella di disporre di una banca centrale che emettesse direttamente moneta e la allocasse in modo incondizionato al governo in modo che questi, a sua volta, la erogasse gratuitamente dove e a chi ne avesse più bisogno.

Ciò appare impraticabile nell’eurozona: l’Italia non dispone di una banca centrale con potestà autonoma di “battere moneta” e la BCE, che potrebbe e dovrebbe farlo per tutti, è assai difficile immaginare che mai lo farà.

E mentre in USA, le autorità stanno approntando misure eccezionali di stimoli all’economia, tra cui anche l’emissione di assegni diretti a tutti gli americani, in Europa non si riesce a trovare un accordo nemmeno di fronte a una simile emergenza.

In queste condizioni, non resta altra soluzione che emettere titoli pubblici che funzionino come disponibilità liquide su base volontaria. È l’unico strumento per sopravvivere.

La migliore soluzione è data ad oggi dalla cosiddetta Moneta Fiscale Ne abbiamo parlato altre volte e ci limitiamo qui a richiamarla in sintesi (ma si veda anche l’Appendice). Essa consiste in certificati che danno diritto ai titolari di essere utilizzati come strumento per compensare obbligazioni tributarie con due anni di ritardo rispetto al momento dell’emissione. La Moneta Fiscale – questo è il disegno – può e deve circolare tra tutti gli operatori economici come strumento di pagamento fiduciario, ridando a famiglie e imprese capacità di spesa e al sistema intero capacità di resistenza in una fase drammatica come quella che stiamo vivendo. Peraltro, essendo un titolo esclusivamente italiano e inconvertibile, la sua circolazione favorisce il prodotto interno e la filiera corta, dando di che vivere a milioni di concittadini.

La Moneta Fiscale è legittima, giacché nessuno può impedire ad uno Stato sovrano di emettere titoli. Essa non costituisce debito, perché al titolare non è dato alcun diritto a ricevere dallo Stato moneta legale in cambio del titolo. Peraltro, essendo sospeso il Patto di Stabilità, anche se il titolo costituisse formalmente debito (e potrebbe costituirlo solo formalmente), ad oggi non avrebbe alcun effetto giuridico o impatto economico negativo.

La Moneta Fiscale è sostenibile, perché il reddito prodotto con la sua immissione produce il gettito che va a compensare quello che si perde come minore entrata per l’eventuale utilizzo del titolo; è sostenibile anche perché è assai improbabile che essa sarà usata al 100% come riduzione di imposte, e che nessuna quota di essa transiterà ancora alla scadenza negli scambi o non sia tesaurizzata; è sostenibile, infine, perché seppure una quota alla scadenza non fosse coperta dal maggior gettito indotto, essa potrebbe tranquillamente essere riemessa per il biennio successivo.

La Moneta Fiscale sarà accettata da tutti, perché chi ha perso ogni reddito non può fare altro che accettarla e perché chi produce e distribuisce beni e servizi non può fare a meno di accettarla se vuole continuare a vendere qualcosa.

La Moneta Fiscale funziona perché, pur senza rompere l’unità monetaria dell’eurozona, che oggi pure mostra tutti i suoi limiti, rappresenta il miglior succedaneo possibile delle strategie di erogazione monetaria incondizionata che tutte le economie che, come la nostra, sono in “stato di guerra” stanno ponendo in atto.

Lo scorso 9 agosto, partendo dalla nostra proposta, i deputati del M5S Pino Cabras e Raffaele Trano depositarono presso la Camera il disegno di legge C. 2075 per l’Istituzione dei Certificati di Credito Fiscale (il testo è reperibile qui), poi controfirmato da venti deputati. Il successivo 20 novembre, la stessa cosa è avvenuta al Senato con Atto n. 1619 controfirmato da sessantatre senatori. La proposta di legge è incardinata per la discussione in Parlamento. Si parla da alcuni settori del Parlamento di farne oggetto di emendamento al decreto economico del 10 marzo scorso.

Ci vuole solo un atto di coraggio, di minimo coraggio, e la scelta di stare dalla parte dell’Italia, una volta tanto.

Appendice – Per saperne di più sulla Moneta Fiscale

L’espressione “Moneta Fiscale” è stata coniata in Per una Moneta Fiscale Gratuita: Uscire dall’Austerità Senza Spaccare l’Euro, Manifesto / Appello lanciato da B. Bossone, M. Cattaneo, L. Gallino, E. Grazzini e S. Sylos Labini nel novembre 2014 e riportato poi nell’e-book dal medesimo titolo, curato da B. Bossone, M. Cattaneo, E. Grazzini e S. Sylos Labini (con prefazione di L. Gallino) e pubblicato da MicroMega il 15 giugno 2015.

Secondo una definizione generale e rigorosa,

Moneta Fiscale è qualunque strumento emesso da un’entità privata o pubblica che i) lo Stato s’impegna ad accettare dal portatore per l’adempimento delle proprie obbligazioni fiscali, nella forma di riduzione degli importi dovuti allo Stato oppure nella forma di effettivi trasferimenti di valore (pagamenti) in favore dello Stato; ii) non costituisce moneta a corso legale, iii) non impegna lo Stato né a pagare somme al portatore né a convertire lo strumento in moneta a corso legale; e tuttavia è iv) negoziabile in moneta a corso legale, v) trasferibile a terzi, e vi) cedibile in cambio di beni, servizi, moneta o titoli di ogni specie.

Tale definizione è stata proposta da B. Bossone e M. Cattaneo, New ways of crisis settlement: Fiscal Money as a tool to fight economic stagnation, presentato al convegno “A single model of Governance or tailored responses? Historical, economic and legal aspects of European Governance in the Crisis”, FernUniversität, Hagen, il 24-25 novembre 2016 e pubblicato nei relativi atti.

Fondamentale è che la Moneta Fiscale, se usata come mezzo di pagamento, sia accettata su base puramente volontaristica. Per quanto riguarda lo Stato che la emette, essa rappresenta esclusivamente un titolo che non reca alcun obbligo di debito. Che poi questo titolo sia utilizzato come mezzo di pagamento è una deliberata scelta della comunità che decide di farne tale uso. Ecco perché la Moneta Fiscale non può (e non deve) essere considerata come moneta “statale” (nel senso di emessa dallo Stato) o come moneta “pubblica” (nel senso di emessa dal settore pubblico): al momento dell’emissione (e per lo Stato che la emette) essa è soltanto un titolo caratterizzato da specifici diritti del portatore; è il settore privato che ne fa una moneta decidendo di accettarla e usarla come mezzo di pagamento.

La Moneta Fiscale è stata originariamente proposta da Marco Cattaneo sotto forma di “certificati di credito fiscale” nell’articolo Certificati di credito per il cuneo, pubblicato da Il Sole 24 Ore, il 31 ottobre 2012, come strumento d’intervento a sostegno dell’economia italiana, e dallo stesso Cattaneo successivamente discussa nel libro scritto con G. Zibordi, La Soluzione per l’Euro, Hoepli, marzo 2014. La proposta di Cattaneo è stata quindi elaborata in Per una Moneta Fiscale Gratuita: Uscire dall’Austerità Senza Spaccare l’Euro, cit., e quindi ulteriormente sviluppata nei lavori pubblicati dal Gruppo della Moneta Fiscale (GMF), di cui sono membri B. Bossone, M. Cattaneo, M. Costa e S. Sylos Labini. Del GMF si segnala in particolare, tra i numerosi contributi, Moneta Fiscale: il punto della situazione, MicroMega, 17 giugno 2017. Riguardo ai contributi individuali dei membri del GMF: Stefano Sylos Labini è intervenuto sull’argomento con contributi sulla stampa (Sole 24 Ore, Left, Sinistra in Rete, L’Idea Socialista) e con interviste (RadioPopolare, Money.it, PandoraTv). Massimo Costa ha studiato soprattutto i profili giuridico-contabili dei CCF.

Successivamente alla collaborazione del GMF con il deputato del M5S Pino Cabras (cfr. testo), si è preferito sostituire alla denominazione di certificato di credito fiscale quella di Certificato di Compensazione Fiscale, che non soltanto è più precisa ma libera il campo da ogni possibile confusione fra la natura di non debito del titolo e il sostantivo “credito” originariamente utilizzato. I Certificati di Compensazione Fiscale discussi nel testo sono una sottospecie specifica della definizione generale di Moneta Fiscale sopra richiamata.

Al tema della Moneta Fiscale è interamente dedicato il blog “Basta con l’Euro Crisi”, creato e curato da Marco Cattaneo. Una proposta di Moneta Fiscale fu lanciata da Gennaro Zezza nel 2017 sul sito del Movimento 5 Stelle, risultando la seconda proposta più votata dagli iscritti al sito. Varie forme di Moneta Fiscale sono state proposte in atri paesi; si vedano: Sortir de l’austérité sans sortir de l’euro… grâce à la monnaie fiscale complémentaire, di G. Giraud, B. Lemoine, D. Plihon, M. Fare , J. Blanc, J.-M. Servet, V. Gayon, T. Coutrot , W. Kalinowski, e B. Théret, pubblicato su Libèration, l’8 marzo 2017; Monnaie fiscale complémentaire: sortir des impasses européiste et souverainiste, di T. Coutrot e pubblicato su Mediapart del 27 giugno 2018; e la proposta lanciata nel 2015 per la Grecia dall’ex ministro delle finanze Yanis Varoufakis e illustrata in The Promise of Fiscal Money, Project Syndicate, 29 August 2017, ripresa e commentata dal GMF in Making Fiscal Money Work, Project Syndicate, 19 September 2017. Per un confronto tra forme alternative di monete fiscali, si veda il contributo (in due parti) di B. Bossone e M. Cattaneo, A Parallel Currency for Greece, VoxEu, 25-26 May.

Infine, l’emissione di Moneta Fiscale è rubricabile tra le “politiche fiscali non convenzionali” (che comprendono anche le svalutazioni fiscali e la tassazione indiretta preannunciata), in giustapposizione alle “politiche monetarie non convenzionali” adottate da alcune tra le maggiori banche centrali a partire dalla crisi del 2008. Si veda Bossone, B., “Unconventional” Fiscal Policies, EconoMonitor, 16 February, 2019.

[1] Cfr. J. M. Keynes, Assurdità dei Sacrifici – Dialogo fra Sdir. Josiah Stamp e John M. Keynes (Bbc, 4 gennaio 1933), I Grandi Discorsi, Manifestolibri, 1995.

[2] Cfr. Mahe, E., Macro-economic policy and votes in the thirties: Germany (and The Netherlands) during the Great Depression, Real-World Economics Review Blog, 12 June, 2012.

Lascia un commento