di Guido Grossi

C’è una favola affascinante che, da quarant’anni a questa parte, abbraccia caldamente l’immaginario collettivo del popolo bambino, non solo italiano. Parla di zecchini d’oro che, piantati con fede nell’orto dei miracoli, fanno crescere altri frutti, altri zecchini d’oro, col semplice passare del tempo.

Quando abbiamo letto del gatto e della volpe che abbindolano Pinocchio, abbiamo tutti sorriso per la sua ingenuità.

Quando la stessa, identica, favola ce la racconta il nostro “banchiere personale”… abbocchiamo con tutte le scarpe! Capita, davanti a quel signore in giacca e cravatta, molto istruito e professionale, o a quella fanciulla radiosa e sicura di sé, quando ci consigliano appassionatamente su come “investire” i nostri zecchini nel mondo sfavillante della finanza, comprando “prodotti per l’investimento” o “assicurativi”. La circostanza che firmiamo fogli scritti fitti fitti, previsti da norme e regolamenti, e c’è anche la supervisione di Autorità di controllo, contribuisce a farci sentire al sicuro. Se di zecchini ne abbiamo un bel po’, stiamone certi, saranno loro ad invitarci, gentili e premurosi.

Tutto quello che fanno, lo fanno per dovere professionale: non hanno scelta. Il marcio, se c’è, è nei meccanismi che spingono le persone a fare cose che non vorrebbero fare. Di eroi ce ne sono, ma dentro quei meccanismi, sono inevitabilmente eccezione.

Attenzione: la favola, una volta ingoiata come fosse una pillola, produce allucinazioni: ci fa vedere cose che non esistono, e ignorare realtà evidenti.

Parliamo ad esempio di efficienza (che vuol dire evitare sprechi) e di efficacia (che vuol dire raggiungere i risultati) nella funzione “pubblica” di “produzione e allocazione” della moneta, per porci una domanda seria, a mente serena. Premesso che fino agli anni ottanta la “sovranità monetaria” (e cioè il potere di “stampare” e distribuire la moneta) lo avevano gli Stati nazionali; e successivamente questo potere è stato trasferito, con processo lento e lungo, prima alle banche centrali rese indipendenti dalla politica e poi, di fatto, direttamente al mercato,

ci domandiamo:

– è stato più efficiente ed efficace lo Stato;

– o “il Signor Mercato”?

Per valutare, capiamo meglio cosa vuol dire “stampare moneta”.La scoperta del secolo, che solo pochi “ingenui” ancora ignorano, forse perché troppo grande per essere “vista” nella sua immensità, ma anche perché non ci è stata raccontata nei media, è che:

la moneta si crea dal nulla.

A partire dal 1971, con la fine del gold standard (sistema monetario basato sull’oro), questa realtà (che è sempre stata tale, nella sua essenza) diventa inconfutabile. Prima c’era l’oro a creare l’illusione che la moneta potesse “essere ricchezza”. Neanche l’oro, si mangia, ma può ingenerare confusione. Dopo il 1971, tolto l’oro, il Re è nudo.

Sebbene questo lavoro possa produrre risultati a volte “approssimativi”, e molti aspetti meritino ancora chiarimenti, la verità è emersa, ed è inconfutabile, nella sua essenzialità:

– non comporta costi apprezzabili di produzione;

– né incontra limiti “fisici”.Gli unici limiti sono dettati da norme e regolamenti, scelti dagli esseri umani.

(Facciamo un inciso, per esperti: una moneta alternativa o complementare, “non a corso legale”, può essere sempre “creata” da soggetti privati e, perché no, anche da enti pubblici. Si fa in base ad accordi non contrari alla legge che, come tali, hanno forza di legge fra le parti).

Prima di avventurarci nell’arte creativa, ci meritiamo tutti una riflessione e qualche approfondimento sul rapporto fra la moneta, che non ha valore, e la vera ricchezza, che è nelle cose che si possono comprare.

tutti noi siamo costretti, per sopravvivere, a procurarci la moneta, che scambiamo con i beni ed i servizi, prodotti da altri.Ma, allora, la domanda sorge spontanea:

che senso ha, per l’umanità intera, che questo potere immenso di creare la moneta indispensabile alla vita, sia stato riservato ad un sistema finanziario fatto di banche centrali, indipendenti dal controllo politico e democratico? Soprattutto sapendo che la disponibilità dello strumento dipende solo da un atto di volontà, che comunque è politico!

Ancor di più, che senso ha aver messo le banche centrali non più al servizio degli Stati, ma al servizio di un sistema mondiale fatto di banche, finanziarie, fondi, sistemi di pagamenti, paradisi fiscali, sistema bancario ombra e organismi che scrivono regolamenti illeggibili e assegnano giudizi improbabili… dove tutto, lì dentro, è sostanzialmente:

privato

e sopra nazionale?

E’ l’inflazione, bellezza, ti rispondono gli esperti. Guai a lasciar fare agli stati: troppa moneta = inflazione. Lasciamo fare le banche centrali, che devono, assolutamente, essere indipendenti.

Non ci fossilizziamo troppo sulle differenze (che pure sono eclatanti) fra Euro e dollaro e altri diversi regimi, nel mondo occidentale. L’essenza, è nel pensiero principe: le banche centrali devono essere indipendenti dalla politica. Ovunque, nel mondo “occidentale”.

siccome la moneta che può essere creata dal nulla senza costi né limiti non può avere alcun “valore intrinseco”, c’è bisogno di attribuirle un “valore artificiale”.

Il sistema più efficace per far emergere quel valore artificiale è: “mantenerla scarsa“, e “renderla drenabile con le tasse” (ce n’è troppa? me la prendo).

Questi, sono gli strumenti per la lotta all’inflazione, che altro non è che il mantenimento artificiale del valore della moneta creata dal nulla.

Da più di un punto di vista, possiamo onestamente dire che di sprechi ce ne sono stati. E anche di cose importanti non fatte.

E’ in quegli anni che si diffonde la novella, non completamente infondata, che i politici eletti dal popolo negli stati nazionali tendono “per natura” ad essere “spreconi”, “irresponsabili”, “corrotti”, non ce la fanno proprio a mantenere scarsa la moneta e fanno fatica a far pagare le tasse (soprattutto ai ricchi!) e portano quindi l’inflazione fuori controllo.

Ed addio magia: ecco che con l’inflazione la moneta creta dal nulla perde il suo valore, che è artificiale.

Bisogna correre ai ripari. Magari c’è stata un po’ di confusione (anzi, tantissima) fra l’inflazione causata dal prezzo del petrolio impazzito dopo le guerre del golfo degli anni settanta, e quella causata dagli eccessi di spesa pubblica. Comunque, ecco la soluzione ideale:

è bene lasciar fare ai mercati, resi indipendenti dalla politica, a partire dalle banche centrali! I mercati, si sa (?), sono più efficienti.

Questo, è stato il pensiero centrale degli “specialisti del settore” negli anni fine settanta/ottanta, che si è trasformato, poco dopo, in realtà.Il bello (sic!) è questo: sono i politici che qualcuno descrive come corrotti ed inefficienti ad aver operato, assieme ai soggetti privati che li consigliavano, la scelta politica di “cedere la sovranità monetaria”! Tradotta, senza approfondito dibattito pubblico, in leggi, trattati, regolamenti e statuti. Eravamo un popolo bambino, e gli “adulti” hanno scelto per noi.

A chi è stata ceduta?

Se avete capito che il nuovo titolare sia diventato l’Europa, siete probabilmente vittime di illusione (magari alimentata da cattiva informazione).

ma anche “sopra internazionali“! Neologismo orribile, ma efficace.Basta leggere l’art 123 del Trattato UE, che VIETA alla BCE di prestare soldi agli Stati, mentre le consente di prestare soldi alle banche di tutto il mondo, anche americane e giapponesi, se hanno una filiale residente in Eurolandia (i paesi dove circola l’Euro), per impietosa conferma.

L’inflazione, da allora, è stata domata, ed è bassa. Oggettivamente bassa.

Oggettivamente? Sicuro? Mettiamoci il naso.

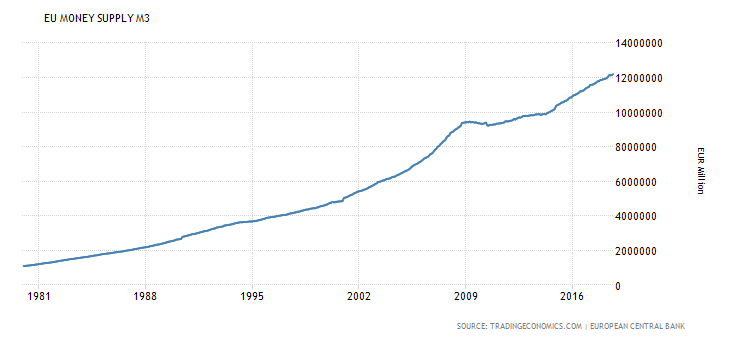

Intanto, osserva la quantità di moneta

La quantità di moneta emessa dal sistema finanziario non più controllato dalla politica non è mai stata così ampia nell’intero mondo occidentale, Europa compresa. Molto più ampia di quella emessa dagli Stati sovrani, precedentemente. Mmm, dunque, le banche centrali hanno favorito la creazione di più moneta di quanta non ne creassero gli stati spreconi!

Per un effetto di “allucinazione”: non ci appare alla vista, perché non viene misurata come dovrebbe. Non viene misurata tutta. Ma anche per un effetto distorsivo nella allocazione: la moneta creata dal sistema finanziario evita di finire nelle tasche dei consumatori e nell’economia reale, e privilegia invece il mondo della finanza speculativa. L’inflazione che si produce nel mondo della finanza speculativa non si misura, ed il gioco è fatto.

Approfondiamo.

Cosa è l’inflazione? E’ la perdita del potere d’acquisto della moneta, rispetto alle cose che si possono comprare. Oggi con 100 euro compro una bicicletta, e fra un anno la stessa bicicletta la pago 110. Il che, si descrive con una inflazione misurata del 10%, circa. Per misurare l’inflazione totale dovremmo misurare la variazione di tutti i prezzi di tutte le cose che si possono comprare e fare una media ponderata. E’ scomodo, e allora si ricorre ai “panieri” (si scelgono beni importanti, in quanto rappresentativi).

Ma se mi scordo di metterci dentro tutte le cose importanti, fra quelle che si possono comprare, che misura è?

Strano a dirsi, si convertì.

Da allora, con un giro di 180°, da banchiere centrale più potente del mondo, divenne il padre nobile di quello che viene definito “moral hazard” (azzardo morale): tutte le volte che i prezzi dei titoli scendono, in maniera preoccupante, la banca centrale immette liquidità, per sostenere quei prezzi. Ricordi? tanta moneta = inflazione. Quanta se ne deve immettere? “Whatever it takes” (tutta quella che serve), ma questo lo aggiunse, molti anni dopo, Draghi. Come si deve immettere? Con formule sempre più fantasiose.

Da allora, infatti, mentre il mondo della finanza si complica e diventa “complesso” (nel senso di “non comprensibile con la matematica”), ed inizia a giocare con i derivati, mescolandoli ai crediti, l’economia reale conosce alti e bassi, e, generalmente, rallenta. Soprattutto in Eurolandia, dove la scelta di tener fuori la politica dalla gestione del denaro, è più drastica, e ottusa.

Salgono le borse ed aumenta la disoccupazione.

Salgono le borse ed aumenta la povertà.

Salgono le borse e i giornali e le TV ce lo ricordano tutte le mattine, a pranzo, cena e colazione, parlando poco di disoccupazione e povertà.

Salgono le borse e i contratti di lavoro cambiano, diventano flessibili, fino a raggiungere i 90°.

C’è del marcio, in Danimarca.

Motivo? Ssss… zitto. Mica vorrai dire che solo la politica ha interesse e strumenti per combattere la disoccupazione, la povertà, il precariato? Sai, poi, l’inflazione…Come funziona, il quantitative easing? Le banche centrali (che non possono servire la politica) comprano direttamente titoli sui mercati. Generalmente, titoli governativi, ma non solo. Nei programmi di acquisto di titoli, sono comprese piccole quote di titoli totalmente privati, dentro i quali ci sono derivati poco comprensibili (mia opinione) che rischiano di coprire crediti di dubbia esigibilità (mia opinione). Lo fanno per cifre enormi.

Ora, riflettiamo. Con i soli 1000 miliardi di euro con cui la BCE ha “salvato” l’Europa dallo spread fra fine 2011 e inizio 2012, se invece di comprare titoli sui mercati finanziari fossero stati consegnati e gestiti dalla politica, per esempio, ci si poteva far sparire la disoccupazione in tutta Europa. Eh ma sai… la politica sprecona. Vuoi mettere tu “l’efficienza allocativa” dei mercati?

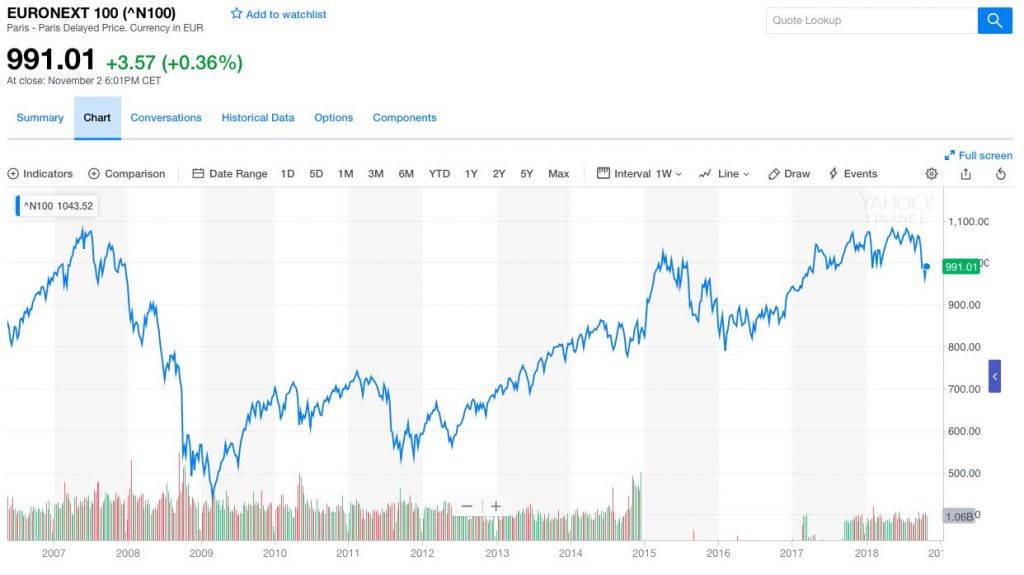

Ogni anno, migliaia di miliardi si riversano nel sistema finanziario, che però trova difficoltà crescenti a finanziare gli Stati, le Famiglie e le imprese. I canali del mondo finanziario comunicano sempre di meno con il mondo dell’economia reale. Prendiamone atto. E’ per questo che il mondo dell’economia reale soffre, mentre il mondo della finanza cresce, e cresce, e si ubriaca di liquidità, resa alcolica dai derivati. Quella, è inflazione. Inflazione degli asset (asset = investimento finanziario). Inflazione degli investimenti finanziari.

Se volete misurare con esattezza quella inflazione, di cui non si parla mai in questi termini, e di cui gli Istituti di statistica non riportano menzione, bisogna smettere di chiedere alla politica, e rivolgersi ai mercati. In questo, sono efficienti. Usano un linguaggio riservato agli addetti, ma sono efficienti: misurano l’andamento dei prezzi molto accuratamente, ed in tempo reale.

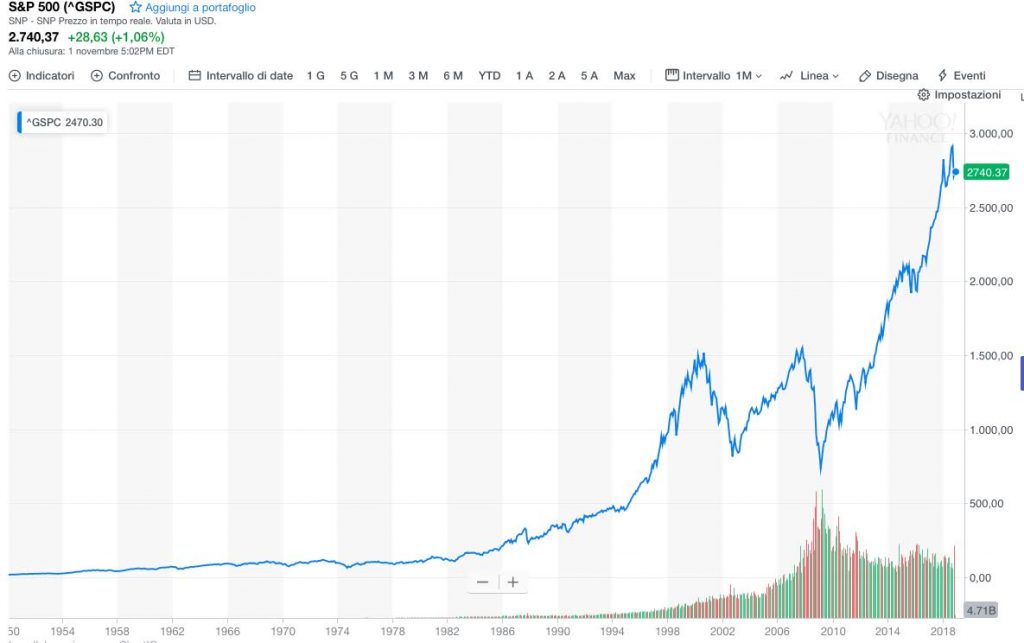

Mi perdo, nei calcoli: se nel 1995 una cosa costava 500, ed oggi è a 3000, a quanto ammonta l’inflazione provocata dalle politiche “espansive” delle banche centrali, custodi della stabilità della moneta? 600%? Ravanello!Prego notare l’andamento dell’indice S&P 500 (che può essere utilizzato come buona approssimazione dei mercati finanziari di tutto il mondo). Già dagli anni ottanta aumenta il ritmo di crescita. A partire dalla metà degli anni novanta, s’impenna, dopo che le banche centrali, rese indipendenti dalla politica, hanno deciso che l’asset inflation, non è affar loro.

Ora, un aspetto importante: chi vince e chi perde.

Nel mondo scioccamente competitivo (che ha scordato perfino il significato delle parole, perché cum pétere vuol dire “tendere tutti insieme verso l’obiettivo“), ricordiamolo sempre: se uno vince, tutti gli altri devono perdere… come ad X Factor 🙁

Cosa rappresenta, per un ricco investitore, quella inflazione? “Aumento del potere d’acquisto”. Compro un titolo a 100; quello sale quasi di sicuro, finché i soldi creati dal nulla finiscono in massima parte a comprare titoli; lo rivendo a 120. Con i 20 guadagnati mi compro tutte le cipolle e le biciclette che voglio, e 100 li reinvesto.

Intanto, domandina: siamo contenti se scende l’inflazione al consumo? Ragioniamoci su.

Nel frattempo i poveracci non le possono più comprare, biciclette e cipolle, perché quando arriva la deflazione il lavoro sparisce e la povertà aumenta. Qualcuno chiude l’azienda e licenzia, qualcuno si svende la casa. Qualcuno emigra e qualcun altro si suicida.

Famo a capisse: deflazione, la possiamo intendere come una inflazione al consumo inferiore al due percento. In quella circostanza, i prezzi di alcuni beni, importanti, scendono. Come quelli delle case; delle aziende che chiudono; del patrimonio pubblico svenduto. Insomma: si fanno buoni affari.

– del senso delle politiche deflazionistiche (quelle che “distruggono la domanda interna”);

– del valore della moneta;

– di chi vince e chi perde, al gioco dell’inflazione;

– di chi è davvero irresponsabile, nella gestione della moneta.

Curiosità: negli anni che vanno dal 2009 ad oggi, che sono gli anni interessati dalla crisi provocata dai mutui sub-prime, mentre negli USA il Governo spende e spande per contrastare la crisi, assecondato dalla FED, i Governi europei sono impastoiati nei vincoli “contabili” (sì, contabili, hai capito bene) del fiscal compact (trattato europeo che impedisce agli Stati di spendere, per ragioni contabili). E’ per questo che arriva la recessione, quando devi spendere e non lo fai. Si porta appresso la disoccupazione, la povertà e la deflazione.

Negli anni successivi, dopo averci pensato un po’, la BCE si anima di buoni propositi ed inizia a fare sforzi enormi per riportare l’inflazione europea, che era scesa troppo, verso l’obiettivo del 2%, ma sembra irraggiungibile.

Si racconta di un bambino, fuori della torre di Francoforte, che avrebbe suggerito ai banchieri centrali: “forse, se invece di spendere tutti quei soldi per comprare titoli, potreste darmi un soldino anche a me, io lo spenderei dal panettiere, e farei salire l’inflazione”. Non lo hanno preso in considerazione, peccato.

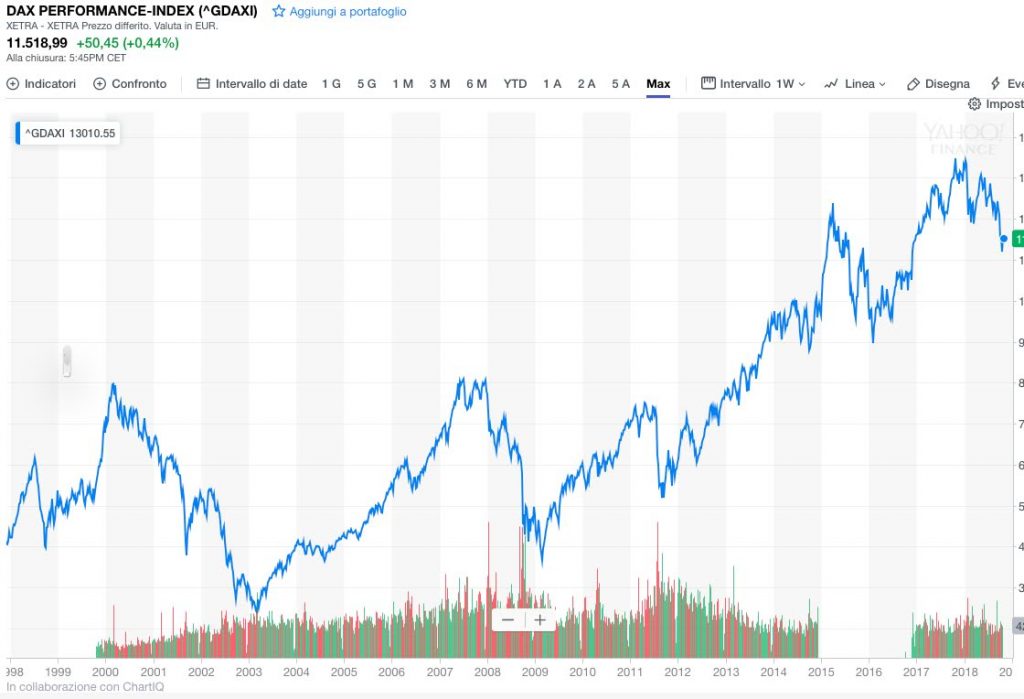

Nel frattempo, mentre l’inflazione al consumo non ne voleva sapere, di salire verso il 2%… il DAX, indice di borsa tedesco, passa da 4.500 del 2009 ad 11.500 di oggi. Quella, è un’asset inflation del 255 percento!

Potremmo fermarci, ma un altro argomento, su quest’ultimo punto, va affrontato, con coraggio.

Il sistema finanziario, che è diventato privato e “sopra internazionale“, dopo aver (ri) conquistato il potere di creare la moneta dal nulla, ha deciso di “prestarla”. Diciamo che il metodo diretto: “la creo e la spendo come mi pare“, sarebbe stato un po’ troppo sfacciato, e appariscente. Così, s’è deciso di usare il metodo indiretto: “la creo e te la presto“. Dove “te” sta per: Stati, Aziende, Famiglie. E te la presto, dietro garanzia. Dove la garanzia è un documento rappresentativo di un prestito. Forse sembra uno scioglilingua, ma è più un gioco di prestigio, dove, se ci fai attenzione e lo osservi al rallentatore, il trucco viene a galla. Vediamo un passo per volta:

1) io banca “A” presto 1000 a Tizio (titolo di stato o mutuo, va bene eguale);

2) vado presso la Banca Centrale e gli dico: “vedi? Vanto un credito nei confronti di Tizio, scontamelo, per favore“;

3) la banca centrale, vista la garanzia, versa 990 sul computer dove la banca “A” ha il suo conto di riserva.

I dieci di differenza (1000 – 990, ma sono numeri variabili) rappresentano la prudenza della banca centrale: hai visto mai che quel debitore poi non restituisce i 1000 alla banca “A”, che invece i 990, a me, li deve comunque restituire?

A questo punto, il problema immediato della banca “A” è quello di trovare giusto i 10 che mancano, per coprire il prestito di 1000. Ma, giustamente, si deve preoccupare anche del rischio che corre sui 1000 prestati. Per quest’ultimo aspetto, ci pensano le grandi banche d’affari: vengono, prendono i 1000, li mettono insieme a tanti altri mille, li condiscono con un po’ di derivati, fanno a pezzetti, ed ecco confezionati “prodotti per l’investimento”, pronti per l’uso.

E’ lì che arriva Sempronio, si presenta allo sportello della banca “A”, e vuole versare 1000. Ma la banca gli dice: “versami 10 sul conto, ma con 990, ascolta, ho un prodotto miracoloso, che fa al caso tuo… compralo, e diventerai ricco!”

Da dove ha preso i 990, la Banca Centrale? Dal Nulla.

Prima non c’erano, oggi ci sono. Li iscrive al passivo, e all’attivo ci registra il credito verso la banca “A”. La contabilità quadra.

I prezzi dei titoli si gonfiano.

I crediti aumentano, ma anche i debiti.

I risparmiatori si ritrovano trasformati in investitori, a gestire rischi di cui non sanno nulla.

Ma, tranquilli: sono solo numeri su computer.

Tu pensa se un giorno, dopo un black out, l’umanità si dovesse svegliare dal sogno della ricchezza di carta, e cominciasse a guardarsi intorno: “e ora che cosa facciamo?”

Lascia un commento